发布时间:2024-12-23 11:21:47 来源:M6米乐最新下载地址 作者:米乐M6官方网站 | 浏览:39

内容摘要: 电解液行业较为简单,下游为动力电池、3C电池、储能电池的应用,上游为各种原材料,比如溶质类(六氟磷酸锂等),溶剂类(聚碳酸酯等)以及添加剂。 2022年,全球动力电池产量超过600GWh,储能超

电解液行业较为简单,下游为动力电池、3C电池、储能电池的应用,上游为各种原材料,比如溶质类(六氟磷酸锂等),溶剂类(聚碳酸酯等)以及添加剂。

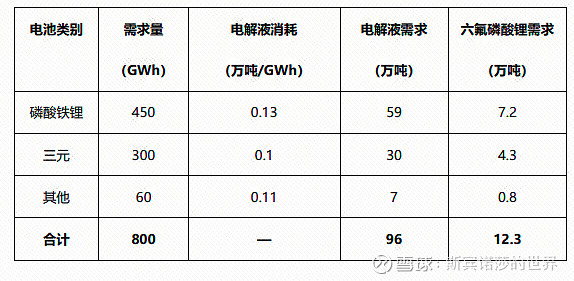

2022年,全球动力电池产量超过600GWh,储能超过200GWh,消费电子超过100GWh。合计达到900GWh。但是从需求来看,要略微少一些,比如2022年全球动力电池装机只有518GWh。因此,需求取810GWh,其中磷酸铁锂大概450GWh,三元300GWh,其他电池大概60GWh。

通过上表计算,2022年,全球电解液大致对应100万吨左右的需求,其中动力电池占比超过60%。六氟磷酸锂需求达到12万吨。同时,我们观察这几年电解液和六氟磷酸锂的出货量走势(如下图)。这里出货量要略大于需求量,原因在于库存,运输等因素。我们发现,需求爆发主要来源于2020年以后,主要是得益于动力电池的需求飙升。

首先看销售端,电解液产品差异化低,因此下游转化成本相对低。同时2C业务属性,分销渠道缺失,因此在销售端,无进入壁垒。

再看生产端。先看技术,电解液技术大致有三种类型:电池厂提供、与电池厂合作开发以及自己开发。这三种模式的技术壁垒都较低,因此技术、专利和学习曲线不能成为进入壁垒。

其次,我们从上市公司财报的研发费用来看,天赐材料作为行业龙头,研发费用不足4%,处于较低水平,规模经济不明显。在生产和销售端都无法做到费用摊销,规模经济也不足以成为进入壁垒。

事实上,我们看六氟磷酸锂环节,会得出一样的结论,基本无进入壁垒!因此,电解液公司具有天然往上游延伸的倾向,进行一体化生产,增强自身的成本优势。

电解液下游为动力电池行业,对下游基本无议价能力,原因主要有2点,一是下游动力电池等行业集中度更高,二是电解液行业进入壁垒低。

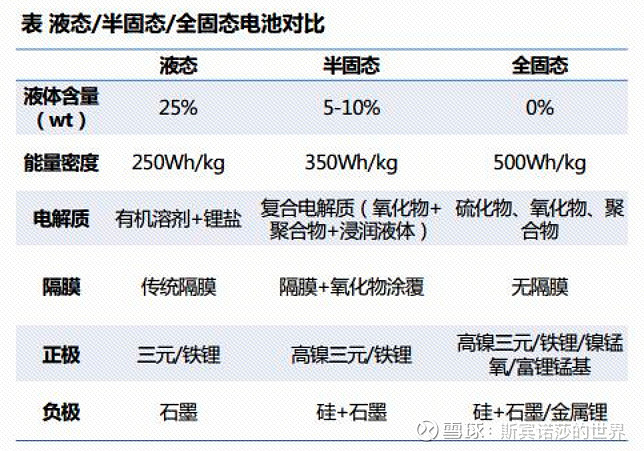

目前,电解液最大的威胁是固态电池。一旦固态电池逐步替代液态电池,电解液也会发生相应变化!届时,六氟磷酸锂将被替代,行业格局将被重塑。这将是电解液行业最大的风险点。

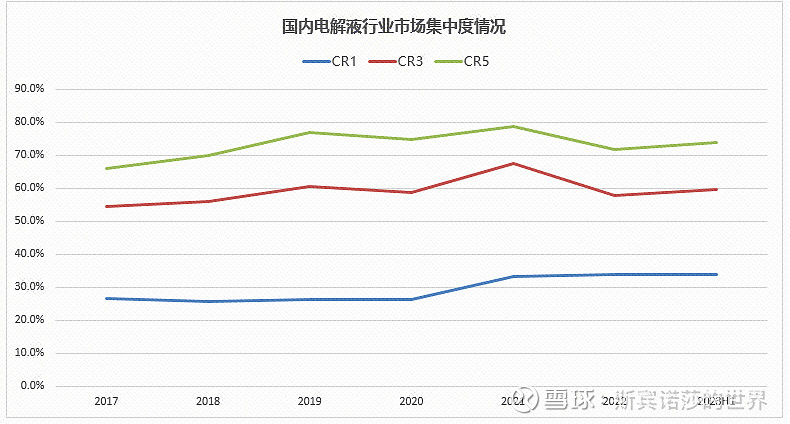

竞争对手情况,目前电解液行业龙头厂商为天赐材料,2022年国内市场份额大约为34%,其次为新宙邦12.3%左右。我们观察CR1,CR3和CR5的市场份额,虽然有波动,但是整体来看,基本保持,没有出现集中度明显提升现象,市场相对稳定。实际上,行业有进入壁垒是集中度提升的充分条件。因此,这里也可以利用集中度未提升反推出行业无壁垒。

差异化和转化成本,由于电解液同质化严重,基本不存在转化成本,导致竞争激烈。但是,公司固定成本相对低(折旧占成本比例),即使竞争激烈,也不至于出现全行业大规模亏损现象。

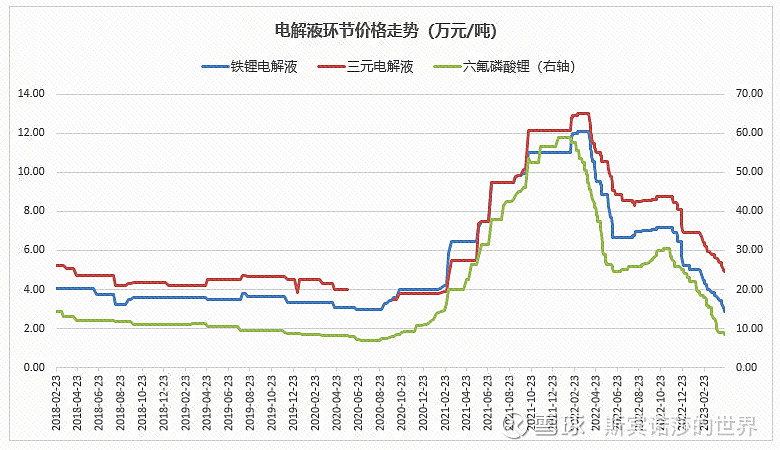

产业扩容情况,2020年开始,受电动车需求带动影响,电解液出货量飙升,2022年全球出货104万吨,是2019年的3.9倍,年化增长高达57%,受此影响,带动电解液、六氟磷酸锂价格持续上涨。2023H1,国内电解液出货超过50万吨,预计全年超过110万吨,相比于2022年增长24%,需求增速明显下滑。而从供给侧,电解液,六氟磷酸锂产能扩张较快,供需由偏紧到松弛。上半年,电解液、六氟磷酸锂价格进入下降区间。从供需形势来看,短时间,电解液及上游供需形势逆转,价格很难再上涨,竞争压力将加大。

从产业内竞争的态势来看,由于行业进入壁垒较低,本质上赚加工费(辛苦钱),市场存在势均力敌的竞争对手,并且随着未来供需形势逆转,该行业竞争压力将加大。

综合波特五力,电解液以及上游六氟磷酸锂行业不太理想,进入壁垒低,上下游议价能力弱,并且随着未来1-2年供需形势逆转,产业内竞争压力陡增!不是一个好的投资标的。但六氟磷酸锂有一个不同点,就是扩产周期长,具有明显的周期性特征,一旦供需形势变化,产品价格会出现暴涨暴跌,会出现周期性投资机会。

总结一下电解液行业,单纯的电解液行业不是一个好行业,主要还是因为进入壁垒低,扩产周期短的特征。这两个原因导致行业内公司赚加工费,竞争格局差。同理,六氟磷酸锂上业也是这个特点,但是唯一不同的是,由于扩产周期更长,呈现了典型周期性特征,具有投机机会。

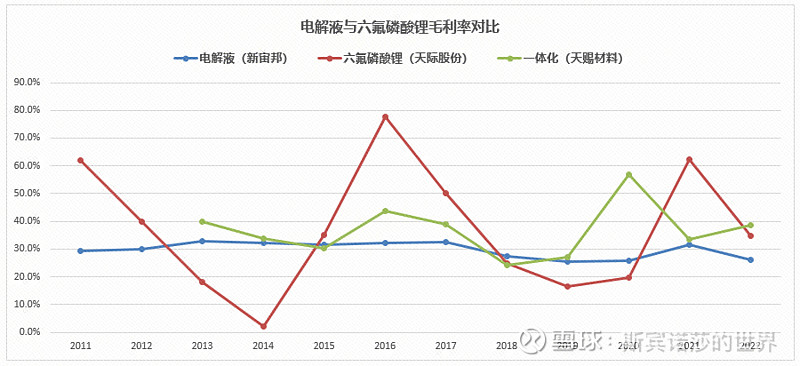

因此,单纯电解液行业属于弱周期,成长型行业,而六氟磷酸锂为强周期,成长型行业。下面我们从实证数据来验证和对比。选择三个公司:天际股份(六氟磷酸锂),天赐材料(一体化),新宙邦(电解液)。我们先对比三个公司的毛利率。

观察毛利率,电解液由于赚加工费,因此新宙邦毛利率较为稳定。而六氟磷酸锂具有强周期性,毛利率波动较大。天赐材料居于两者之间。我们再对比各公司的ROIC。

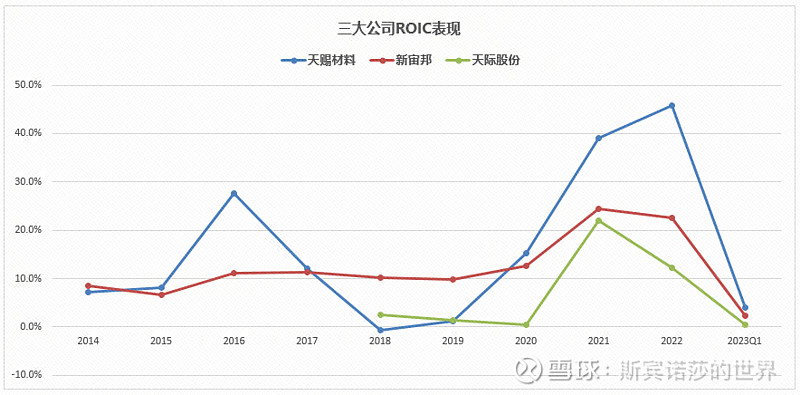

观察ROIC,我们发现,都具备波动性。强周期属性的公司天际股份天赐材料不用说,为什么新宙邦还具有波动性,原因在于周转率。我们知道公司投入资本收益率与净利率和周转率两个指标相关,一旦产品价格升高,即使净利率保持不变,但是由于相同产出,收入更高了,周转率变快了,带动ROIC往上。因此即使弱周期公司新宙邦,ROIC也具有一定波动性。

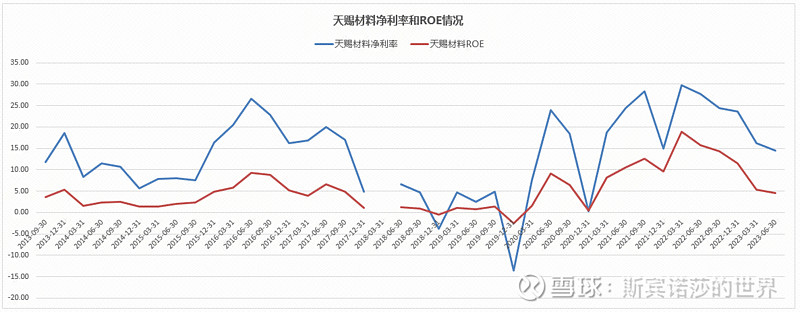

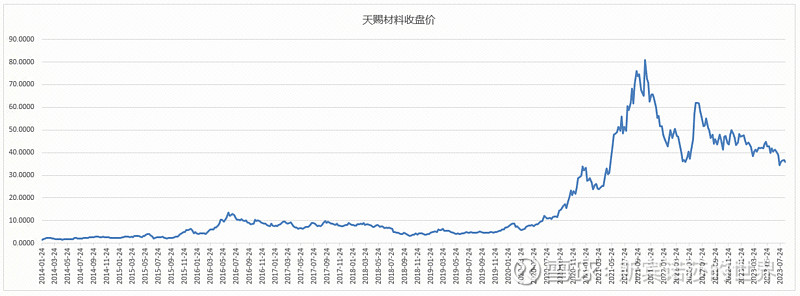

盈利方面,公司2016Q2和2022Q1是周期顶点,2014Q4和2019Q4是周期低点。股价方面,高点非常明显。出现在2016-6-17和2021-10-29。可以明显看出,股价第一次高点和盈利高点基本重合,股价第二次高点领先盈利高点一个季度。同时股价也是领先六氟磷酸锂产品价格的高点。这表明电解液环节股价的高点同时领先产品价格和公司季度盈利水平,但是领先幅度不大,一个季度左右。

我们再看低点,低点出现在2018-10-19,而盈利能力和电解液价格来看,低点出现在2019Q4和2020Q2,也就是说股价低点是大幅领先价格和盈利能力低点。

因此,以六氟磷酸锂为代表的电解液行业,具有周期性特征。周期顶部会出现尖峰,领先公司盈利能力高峰最多一个季度;而周期底部会大幅领先盈利底部,因此会出现一段时间横盘(持续底部)现象。

一、需求电解液行业较为简单,下游为动力电池、3C电池、储能电池的应用,上游为各种原材料,比如溶质类(六氟磷酸锂等),溶剂类(聚碳酸酯等)以及添加剂。2022年,全球动力电池产量超过600GWh,储能超过200GWh,消费电子超过100GWh。合计达到900GWh。但是从需求来看,要略微少一些,比...

服务热线:

版权所有

米乐m6官网登录入口(米乐·中国)最新下载地址联系地址:

福建省龙岩市上杭县蛟洋工业区工业路6号制作维护:米乐m6官网登录入口 推广支持:腾媒大数据营销